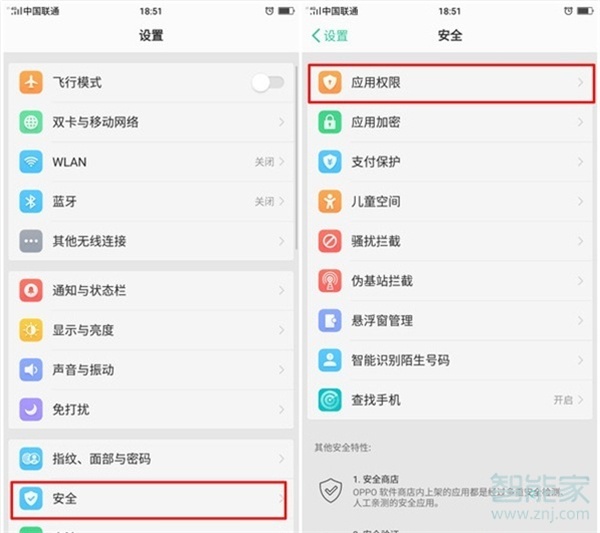

IPO项目资源向头部券商聚集。“申报即担责”,对券商的监管更为严厉。

3月以来,随着创业板新规及全面注册制的政策效应全面发酵,出现了IPO申请撤回增多的现象。

(相关资料图)

(相关资料图)

Wind数据显示,今年1-2月,IPO撤否项目分别为24家、22家,3月增至34家,其中创业板项目占比达50%以上。

“全面注册制下,企业上市的硬条件更细致,也更有弹性,但监管阀门也拧得更紧了。比如不符合‘三创四新’(创新、创造、创意,新技术、新产业、新业态、新模式)的板块特征,原来能上创业板的企业现在或被劝退。”国内某头部券商投行人士对支点财经记者称。

该投行人士表示,作为企业上市的保荐机构,券商感受到明显压力,要对项目严格筛选,“带病申报”“一查就撤”的执业隐患将被监管部门重点关注。

券商“躺赚”时代过去,服务企业将更精准

券商一向被看作是企业上市的“领路人”与“看门人”,企业上市前,都要聘请券商来完成上市辅导、申报、发行等一系列工作。

投行与经纪通常是券商的两大业务支柱,此外还有自营、投资等业务。其中,证券发行与承销、企业重组、兼并与收购、项目融资等服务主要由投行部门来完成。

中信证券一位投行保荐代表人告诉支点财经记者,全面注册制以信息披露为核心,审核权下放至交易所,发行承销机制市场化,新标准之下,企业上市指标变得更有弹性,更科学化,但不等于“放水”。确实有一些原来不符合主板上市标准的企业,现在符合了,但这种情况不具有普遍性。

在财通证券投行三部负责人何俣博士看来,目前整个市场每年新增上市公司400多家,全面注册制并不会降低审核标准,包括撤否企业在内的整体通过率仍可能保持在60%甚至更低的水平。

事实上,短期内投行申报项目或更加谨慎。海通证券投资银行某团队负责人对支点财经记者表示,受去年经济下行影响,一些在会审核企业业绩下滑,加之二级市场行情不乐观,今年IPO审核与发行可能面临较大的压力。

本次全面注册制改革后,多层次资本市场体系将更加清晰。具体而言,主板突出“大盘蓝筹”特色,创业板主要服务成长型创新创业企业, 科创板优先支持符合国家战略且拥有“硬科技”的企业,北交所则面向创新型中小企业,重点支持先进制造业和现代服务业。

上市企业类型的多样化以及选择的市场化,对投行的价值发现能力、定价能力、执行质量等都提出了更高要求。

何俣认为,符合注册制发行条件的企业,不一定能成功上市,不一定具有资本市场价值,投行需要给企业做出更早更精准的“谋划”。

以往,投行更多是对企业的收入规模、资产规模、行业地位等做出判断,今后还要重点看该行业是否符合板块定位及国家战略需求,对各板块市场行情及发行定价是否有准确判断,企业能否受到市场追捧。也就是所谓的“择时、择地、择势”。

从企业的历史沿革、股东变化,到业务与技术、合法合规经营情况,都要做全面的尽职调查,确保IPO申报经得起审核;同时,深入挖掘业务亮点与价值,提高发行时的路演推介实效,为企业实现合理的发行价。

海通证券投行人士对记者分析称,一个比较理想的发行定价,是新股首日开盘上涨20%-30%,开盘大涨可能意味着定价偏低,破发则说明企业价值与定价不匹配。

由于全面注册制下新股上市前5个交易日不设涨跌幅限制,目前新股市场表现分化明显,这将给投行定价带来一定压力,倒逼投行提高投研能力与定价的合理性、精准性。

前述中信证券保荐代表人则指出,企业持续经营能力、财务会计问题将成为今年监管的重点,银行流水核查日趋严格,内控要求显著提高。

以银行流水为例,原来只需核查5万元以上的资金往来,最新案例表明,监管可能要求保荐机构、会计师说明一定时间内企业董监高、实控人及其近亲属超过2万元甚至1万元支出的具体情况。

这位保代表示,小到银行流水,大到安全环保、民事刑事等领域,审核机关的标准越来越细致,对券商的要求越来越高,投行团队必须加强发现问题和解决问题的能力,应对变化。

项目资源向头部券商聚集,“申报即担责”

变化的不仅是注册制改革,券商行业的格局也在变化。最为明显的是,近几年投行项目资源趋向头部券商,而全面注册制加快了这种趋势。马太效应,强者更强。

何俣告诉记者,目前全国140家券商中,102家有保荐资格,但就IPO项目数量而言,近年来排名前20的头部券商占据80%以上的市场份额。

一方面,每家券商有自己的战略。在上述中信证券保代看来,大型券商经验丰富,中小券商想要生存就得走差异化道路,打出特色投行的招牌,同时对项目风险的容忍度可能更高。

另一方面,企业对券商的需求也各有侧重。有的企业比较强调人际间的信任关系,更看重具体执行团队的能力、服务同行业的经验;有的企业认为上市水到渠成,更寄望于券商手中的资源,比如在募投项目上拿到政策支持,又如发行中能获得更多机构的认可,后期有券商明星分析师跟踪并发布研报。何俣表示,“整体上还是讲究‘门当户对’,即明星企业多选择头部券商。”

据中国证券监督管理委员会湖北监管局公告信息,截至2023年2月末,湖北辖区拟首次公开发行、正在接受辅导的公司有50多家,包括汉口银行股份有限公司、恒信汽车集团股份有限公司、东风汽车集团股份有限公司、襄阳正大种业股份有限公司等。

记者注意到,其中有8家企业的辅导机构为海通证券,中信建投、长江证券承销保荐分别辅导4家企业,中金公司、民生证券各有3家。

值得一提的是,全面注册制对券商的监管更为严厉。监管强化“申报即担责”,带病申报、一查就撤将面临更大的风险。

海通证券投行人士称,本轮注册制改革新增对券商“撤否率”的年度考核,被否和撤回率越高的券商,后续监管对其保荐项目的督导频次越高。从这个角度来看,项目本就不多的中小券商生存空间可能受到进一步挤压。

何俣补充表示,监管不仅加码券商的“入口”把关责任,对企业上市后曝出的业绩造假等问题,也有严厉处罚。如果券商存在主观故意会被行政处罚,根据情节轻重移交司法,同时承担巨额的投资者损失赔偿。