受通胀降温及美联储政策转向预期推动,美股自10月中旬以来上涨。但富达国际(Fidelity International)表示,当前美股价格仍未反映出加息前景及其影响,投资者在2023年的资产配置需以防御为主,增持新兴市场和亚洲市场。

具体来看,富达国际在2023年的展望报告中表示,市场希望相信,各国央行会改变方向,使发达市场经济实现软着陆。但富达国际认为,2023年美国经济仍面临不确定性。此前美联储在2020年期间“不惜一切代价”进行干预的常态正在消失。

(资料图)

(资料图)

富达国际认为,在市场完全消化这一点之前,我们可能会在预期美联储行动的背景下看到大幅反弹,但当行动没有以预期的方式实现时,市场就会逆转。利率最终应该会趋于平稳,但如果通胀率仍保持在2%以上,那么利率不太可能迅速下降,即使美联储采取其他措施来维持流动性,并管理日益具挑战性的债务负担。

需要关注的一个关键因素是美元将何去何从。在2022年,事实证明,强势美元对其他经济体(包括发达国家和依赖硬通货债务的新兴国家)来说造成打击。如果美联储继续加息,更强势的美元可能会加速其他地区的不确定性。相反,美元走向的显著变化可能会带来广泛的缓解,并增加受挑战经济体的整体流动性。

富达国际表示,世界其他地区的发展轨迹不同。到目前为止,日本一直保持宽松的政策设置。但如果放弃对当前汇率曲线的控制,可能会给日元带来意想不到的后果,并可能给外汇市场已经升高的波动水平增加另一层风险。

从具体资产配置来看,报告显示,新兴市场和亚洲国家与美国和欧洲的增长相关性较弱,它们提供了一种增加多元化的方式,而现金和优质投资级证券提供了防御性的特点。

富达国际认为,对投资者来说,直到2023年,防御性头寸仍然很重要。在波动性消退之前,现金和不相关资产将成为多种资产组合的关键组成部分。政府债券也有可能发挥作用,尤其是现在收益率变得更具吸引力。过去40年推动债券上涨的结构性利好因素可能已经有所减弱,但在经济衰退时期,政府债券仍是分散投资组合的首选资产。

值得注意的是,尽管富达国际认为重新配置股票的时机会到来,但就目前而言,投资者应在不断恶化的美股市场环境中增加防御型配置,直到波动性消退。富达国际对2023年的经济展望没有反映在盈利预测或估值中,这意味着市场可能还会进一步下跌。与历史相比,风险资产距离“便宜”的估值还有很长的路要走。

富达国际认为,在2023年及以后,多元资产投资者必须尽可能广泛地使用工具。从绝对回报策略,到替代投资(包括基础设施和可再生能源),再到私人资产(包括私人股本、私人信贷和房地产),相关性较低的风险敞口将成为投资工具的重要组成部分。事实上,未来几年的资产配置需要更广泛的多样化和风险来源,投资者将被迫将目光投向传统资产以外的领域,以实现长期收益。

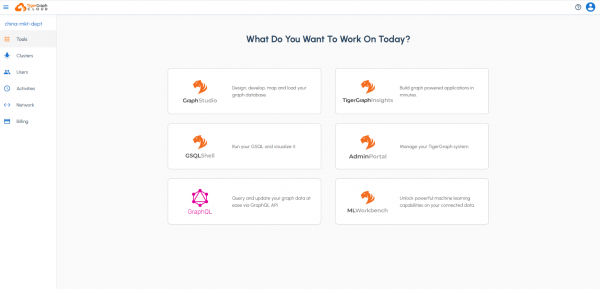

Wind金融终端输入命令

线上批量下单,轻松多账户管理

组合资产穿透管理,实时监控底层持仓

专为机构打造

一站式基金投研、交易、管理平台