在一个盛行“小作文”的市场环境中,每当我们讨论一些企业总会伴随一些“不足为外人道”的神秘感,比如腾讯。

在相当长时间内,每当谈论起腾讯总会涉及:

1.资本无序扩张的话题;

(资料图片仅供参考)

(资料图片仅供参考)

2.游戏牌照的问题;

3.有关部门对游戏的“定性”问题。

每个问题延展开都可以是一篇长文,且可以伴随传闻,八卦和揣测,不确定的“小作文”与连续下挫的股价再一结合,很容易推导出:正是由于上述不确定性才有了今日股价表现。

这也就引起了相当一部分人对腾讯的刻板印象,只要“小作文”流传,上述问题得到缓和,归因派就占领高地,正因为问题缓和,所以腾讯股价波动。

诚然股价波动是市场对企业一切消息消化后的结果(市场派核心观点),但如果我们放大了隐秘观点,就会在意识中扭曲企业的真实状态,简单来说,韭菜才以“小作文”判断企业。

本文核心观点:

其一,腾讯市值表现更多在于港股市场流动性;

其二,可以确定短期内腾讯市值已经触底;

其三,投资业务需要改变但不是停止。

流动性大过“小作文”

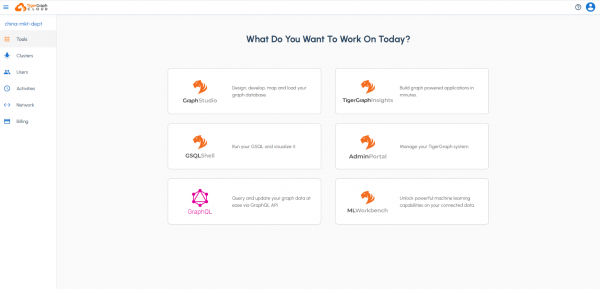

我们整理了香港外汇现金储备与恒生指数的同比变动情况,见下图

在联系汇率制度下,港币与美元汇率恒定(7.8),当美联储干预货币政策,香港资本市场就会连锁反应:美国加息——美元强势——美元回流美国——香港市场跟随加息——抛出储备美元以维持锚定汇率,在此过程中港股陷入流动性下的跌宕期。

这在上图中是可以得到有效验证的,正是通过上述机制才将美元流动性与港股密切绑定:香港储备美元的起伏代表着香港市场流动性,也就影响着港股的表现,且由于资本市场更为敏锐,资本市场的往往先于外汇储备触顶或触底(大概领先一个月)。

这种情况在浮动汇率市场中会有发生,但不及香港市场如此明显(比如我国A股市场)。

2022年美联储进入加息通道,这无疑给香港金融市场带来了巨大压力:自上世纪80年代之后,美联储首次祭出如此激进加息手段,美元急剧飙升,香港政府加速抛出外汇储备以维持联系汇率制度(欧洲经济的衰退又加速了这一进程)。

香港美元紧缺,以美元定价的港股市场首当其冲。

在2022年港股的连续下挫中,无数消息在坊间流传,诸如地缘政治,资本大战等等,不过若以上述流动性观点去看,市场的剧烈波动就没那么玄幻,我们当然不否认上述猜想有一定合理性,但基于理性分析下的流动性偏好应该是我们经常忽略的最重要原因。

建立上述框架之后我们再回到腾讯,我们整理腾讯,恒生科技指数以及恒生指数的每日股价同比变动情况,见下图

作为港股最资深的互联网企业,腾讯在过去一直是得到市场厚爱的,在大多数时间腾讯股价都是要跑赢两大指数,只是在以下时间内略有不同:

其一,在2018年美联储上一个加息周期内,港股同样面临严峻的流动性紧缺问题,此时腾讯走势介于恒生指数和恒生科技指数之间,此情景在2021年之后又再次重演;

在“小作文”信奉者逻辑中,腾讯应该遭遇了特有风险,其股价必然是要跑属于大盘的,但其实又是跑赢恒生科技指数的,逻辑并不能自洽。

即便是有人将2021年行业的全面下行归因于“监管因素”,但2018年只针对腾讯的“游戏牌照”风波也只针对一家企业,可为何两个时间段内资本市场表现又几乎完全一致呢?

尽管我们不否认“小作文”在市场情绪中的作用,但仅将其视为“次要因素”,首要原因仍然是流动性因素,换句话说,忘记了流动性偏好而只听信“小作文”是一个极为错误的认识。

其二,在2020年美联储大放水之后,同样拜充裕的美元流动性所赐,港股市场表现出亢奋的一面,迅速将成长股推高(如美团),此时腾讯是跑输恒生科技指数,市场在此对腾讯的判断乃是“科技股里的价值股”,也即市场预期比较确切,市场给予企业的估值就越发精准,投资者在其中难以寻找阿尔法(超额收益率)。

回顾本部分,我们可以对腾讯有如下新的认识:

流动性对股价的影响要远大于“小作文”逻辑,一直听信消息面就会误判市场,港股流动性的快速回撤是腾讯股价下挫的最重要原因。

腾讯拐点看内地经济

沿着流动性思路,我们再来考虑腾讯的拐点问题。

在最近这段时间港股有了很大好转,腾讯也重新回到了300港币上下,市场中又出现了两大流派:1,反弹暂时论,国际政治纷繁复杂,港股首当其冲,反弹是为了未来割韭菜;2,长期反弹论,认为本轮调整已经接近尾声。

显然这又是市场派和“小作文”的一轮对决,我们如何考虑呢?

在流动性逻辑中,美元指数越弱,美元供给就越多,流动性就越高,资本市场就越亢奋,对于港股市场来说,影响美元的因素除了以一篮子货币计量的美元指数外,亦要考虑人民币因素的影响。

当人民币进入走强通道之后,作为离岸人民交易的中心,香港市场就会抛出美元买入人民币,而当人民币走弱,市场则是买入美元抛出人民币。

于是就形成了如下链条:人民币走强——美元供给多——香港美元流动性改善——推高港股。在之前人民币贬值的周期内,其对港股打击乃是抽走了珍贵的流动性,对港股无疑是雪上加霜。

对港股流动性的分析就回到了人民币汇率的问题上。

在凯恩斯主义的分析框架中,汇率波动来自于息差套利,而影响后者的因素主要有国内总需求,贸易顺差等等。换句话说,如果人民币市场利率中枢在往上走,那么就稳住了汇率,也就拿到了港股流动性的“制高点”。

我们再看内地的利率问题。

最近流动性又成了内地市场的热门词汇,各类债市收益率上扬,银行间拆借利率上升,市场又陷入了另外一个“小作文”情绪中。

究竟如何看待内地利率问题呢?我们还是从最基本的供需关系入手,见下图

将复杂过程简单化处理,货币价格(利率)是由供需关系所决定的,两条折线相交于均衡价格。联想到此前内地市场一系列的表现,央行通过逆回购等形式向市场注入流动性,但由于实体经济预期不足,导致借贷需求降低,资金积压在银行体系内,利率价格乃是不断下移的。

近期,央行向市场注入流动性的趋势并没有发生逆转,但货币价格上移,我们认为这极有可能是“需求提振”。

联系宏观层面对房地产出现了持续性松绑的迹象,且各地国债融资规模攀升,这些都等同于抽走银行流动性,流向实体经济中。

若实体经济能够得到较快复苏,利率中枢就必然上移,人民币汇率问题得到巩固,届时港股迎来流动性的全面改善。

至此,我们就简单勾勒港股流动性的一条新线索:内地经济恢复——利率上行——汇率巩固——港股利好。

若经济不及预期,就会走向反面:经济不足预期——利率下行——汇率下行——港股利空。

从某种意义上说港股的表现可谓是中国经济的晴雨表,这点是毫不夸张的。假若中国经济在此触底,那么港股的流动性危机就得到改善,至此市场会进入一个新的流动性修复周期,利好成长股。

在投资中最忌讳的应该还是过分迷信企业财报,忽视外界环境影响,当下中概股的回弹尽管有人认为是“估值修复”,而我则认为这是典型的流动性改善的带来的贝塔行情。

按此分析,中概板块以及腾讯都已经确切到了拐点。

投资业务要转型

围绕腾讯还有一个“小作文”,投资业务。在种种揣测中形成了一个基本共识:基于某些原因,腾讯必须缩小投资业务,甚至甩掉投资部门。

在对SEA,京东和美团减持(以股息发放给投资者)之后,上述逻辑几乎得到了巅峰,一大批人以“先知”身份庆祝自己预测精准。

在一个以逻辑自洽的市场内,一旦相信自己可以自洽的逻辑就会不断放大对逻辑掌控力,其结果当然是扭曲现实,之后必然遭受市场暴击。

我们来看投资业务对腾讯的重要性。

腾讯广义损益表可以分为三部分:1,与核心业务有关的;2.其他收益净额;3.全面收益。其中前两个直接体现在损益表中,全面收益并不计入股东净利润(多为上市公司股权增值,若计入会引起损益表剧烈波动)。

我们也知道在宏观经济面临极大不确定时,以腾讯今日之体量必然受到冲击(事实上广告,增值业务均受此冲击),那么就需要其他两个进行补充。

在上图中可以简单看到此回旋方式,通过对SEA的减持,原本计入“全面收益”的资产增值转至损益表的“其他收益”中,以改善最终利润和ROE 情况。

腾讯甩投资企业,从财报上看无外乎两个原因:

1.那些企业股价已经飞到高点,投资回报率已经足够;

2.核心业务收紧时,需要投资业务来对冲损益表表现。

此外我们也要注意,通过股息的形式减持投资企业,又可以兼顾满足投资者现金流和改善损益表双重优势,在一个流动性回撤的周期内,发放股息可以平抑投资者对现金渴望下的减持冲动。

那么我们又如何看待腾讯未来的投资业务呢?

其一,消费类互联网的高成长将告一段落,这其中既有人口红利天花板问题,亦有行业创新空间缩小的因素,此前腾讯在此处投资获益颇多,其后好时光也将不再;

其二,投资仍然会进行,只是投资方向将要变化,由低门槛高流量依赖的商业模式驱动的消费互联网,向技术革新类企业迈进;

其三,投资总盘子会减少,多余利润留存不如发放股息给投资者。

行文最后大家应该对腾讯未来有了比较清楚的认识,还是要送大家一句:“小作文”仅供参考,还是要多多独立思考。

风险提示:欧洲经济严重衰退,美国通胀高于预期,中国经济复苏不理性