摘要:能否度过寒冬(欢迎关注杠杆地产)

【资料图】

【资料图】

撰文|杆姐&编辑|雯雯

尽管全国很多人的生活受到极大影响,房企销售依旧不见回暖,但房地产行业,乃至经济生活各方面,开始感受到2022年以来最大的诚意。

“防控20条”、“金融救市16条”、系列重要国际会面及外访……很多朋友,包括杠杆地产都认为,只要认真执行,2023年初,地产也好,经济也罢,有望迎来一定反弹,至少触底有望而不是继续下沉。

不过,春天之前的寒冷也是剧烈的。

能不能熬过这个寒冬,对于部分房企来说,本身是一个问题。

有“小碧桂园”之称的浙系房企中梁控股,近期似乎成为困难中的困难。

日前(2022年11月13日),该司发布公告:

暂停支付本公司境外债务项下所有应付的本金和利息。

聘请国泰君安国际担任财务顾问及盛德律师事务所担任法律顾问,协助本公司与境外债务持有人进行透明的对话。本公司及其顾问团队将与境外债务持有人共同探讨一切可行选项以寻求整体解决现有的境外债务困境,确保本公司的长远未来,维护所有持份者的利益。

中梁控股往昔的高杠杆、跨越式发展,到底为其今天的经营和财务处境埋下了什么,能否度过寒冬?杠杆地产今天详细谈一谈。

1、美元债:还了不少,但真的没办法再守时还款

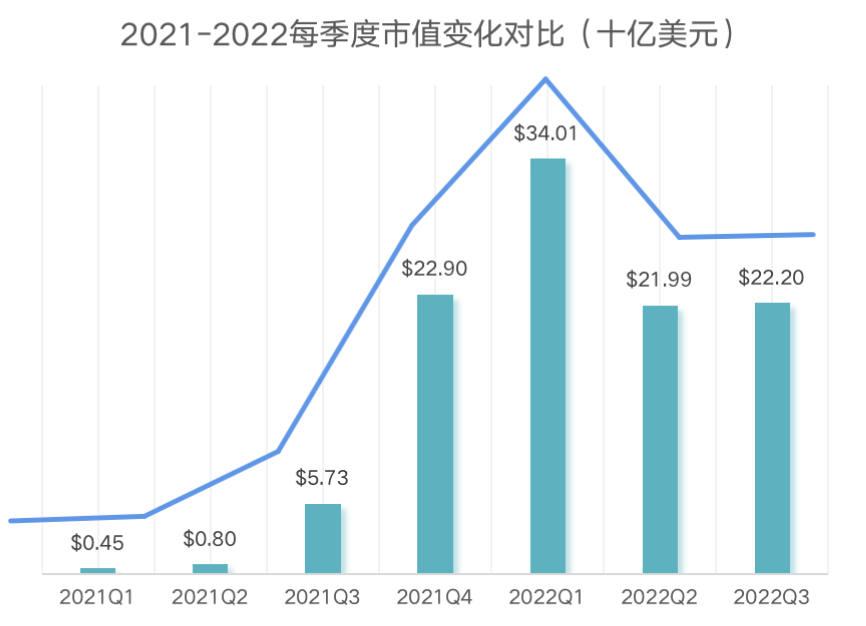

在这份公告中,中梁控股做了披露,该集团有息负债总额,由2021年末的约人民币(货币单位下同,不再赘述)402.0亿元,降至2022年三季度末的285.8亿元。

具体来说,境内有息负债总额约为199.6亿元、境外有息负债总额约为86.2亿元。

公告说,这是根据未经审计的集团管理帐目。

中梁控股作了介绍,从2021年7月开始,该集团主要以自有资金,向境外债权人归还或回购合共超过12亿美元本金及利息的境外债券或贷款。

于2022年5月及6月,分别完成两轮对2022年5月票据、2022年7月票据的交换要约——杠杆地产解释一下,简单说就是成功展期,暂时缓解境外债务的压力。

不过截至此次公告之日,该司的境外债务(包括境外优先票据和私募贷款)的未偿还本金合

共约美元11.8亿(约人民币86.2亿)。

其中境外优先票据的未偿还本金合共约美元9.3亿(约人民币67.9亿),境外私募贷款的未偿还本金合共约美元2.5亿(约人民币18.3亿)。

按照公告披露,中梁控股近期有两笔即将利息到期的境外优先票据:

1)本公司发行的于联交所上市的2023年4月到期12%优先票据(“2023年4月票据I”,ISIN: XS2386495100)的未偿还本金总额为200,000,000美 元, 其项下一笔金额为12,000,000美元的利息于2022年10月17日到期应付。本公司有30天宽限期支付利息。截至本公告日期,本公司尚未支付相关款项。

注意,利息高达12%,且实际已经到期,只是有30天宽限。但马上30天宽限期也要到了,还是兑付不了。

2)本公司发行的于新加坡证券交易所有限公司上市的2023年4月到期8.75%优先票据(“2023年4月票据II”,ISIN: XS2476291062)的未偿还本金总额为224,224,517美元,其项下一笔金额为8,011,317.77美元的利息于2022年10月15日到期应付。本公司有30天宽限期支付利息。截至本公告日期,本公司尚未支付相关款项。

这一笔好一点,利息8.75%,当然严格说资金成本也不便宜。这笔款项亦有30天宽限期,但是同样在发该公告前,也是即将到期,未付。

所以,才有了这个公告。

中梁控股诉苦说,其一直倚赖其内部现金资源,并从境内汇出现金以履行境外偿付义务。现

在绝大部分货币资金受到地方政府的政策规定,必须在指定的银行账户作严格的预售资金监管以确保在建物业的完工。

按现在的情况,即使该司竭尽全力,可用于支付境外债务的资金仍持续受压,预期短期内无法产生履行目前和日后境外债务所需之足够现金。

说这些的目的,自然是说不会在宽限期内支付2023年4月票据I及2023年4月票据II的到期应付利息。

不过还好,至少发公告之前,中梁控股称未收到任何关于2023年4月票据I及2023年4月票据II的相关债务持有人就加速还款发出的任何通知。

这个信息,可能潜台词是有做沟通。

正如文初杠杆地产所写,中梁控股已经聘请了专业机构协助对话、沟通。能否解决债务困境,我们拭目以待。

2、内债:为何按期兑付

说起来,上述两笔到期需要支付的,仅仅是美元债利息,并不是本金,绝对数字要说也不算非常大。

可是,怎么几百万美元、千万美元的利息就付不出?这就和当下的大背景分不开。

1)如公告所言,2021年中以来,中国房地产行业经营环境发生了重大变化,部分的民营房企陆续暴露流动性问题,融资困难。

2022年初以来,中国房地产行业情绪与经营及融资环境持续恶化。民营房企的融资持续减少,更发生多宗负面信贷事件,加上从严的疫情管控措施影响需求、购房者情绪持续低迷,房地产销售普遍下跌。

同时如上文所述,绝大部分货币资金受到地方政府的政策规定,必须在指定银行账户作严格的预售资金监管以确保在建物业的完工。

不过这或许并非原因的全部。

2)外债利息付不出,国内的债务偿付方面却是正常的。

中梁控股官方微信号2022年11月7日披露,已按期完成“长城嘉信-中梁地产购房尾款资产支持专项计划”的全部本金及预期收益兑付和分配。至此,中梁控股境内公开债务已全部还清。

根据报道,该资产支持专项计划于2020年11月6日在深交所挂牌发行,计划管理人为长城嘉信,托管行为民生银行。

总发行规模3.4亿元,其中优先A发行规模1.8亿元,债项评级AAA;优先B发行规模1.4亿元,债项评级AA+;次级发行规模0.2亿元。

这就有趣,外债利息和本金决定暂停,国内的债务却还了——其实这样的情况,在很多房企身上都相似上演过。

随着欧美的持续暴力加息,欧美资金的无风险利率动辄都好几个点了,加上国内房企的销售和信用状况,本来就没有可能再发美元债。

3)对于多数我国房企来说,业务重心也在国内,监管和未来融资的主要来源,也是国内。因此集中有限的资金还内债、保交付和日常运营,才能维持国内的信用。

这对于国内再融资、正常销售都是前提。

从年初开始,相关部门就在想办法给民营房企增信,以发债,当然效果不是很好。随着“金融16条”的发布,或许局面有一定改善。

恰好,11月初,中国银行间市场交易商协会“第二支箭”延期扩容,由央行再贷款提供资金支持,预计可提供约2500亿元民营企业债券融资。

目前,龙湖、新城控股和美的置业已确认为首批受益于“第二支箭 ”计划的发行人。

中梁控股自然是不想错过。相关报道也基本确认了这一点。

不管成不成,国内债务该还的还了,保住国内的信用,才能看到再融资的希望。中梁控股不傻,门清着啦。

3、经营、销售压力极大

经营、销售承压,这是不用说的,但是杠杆地产也不能不说吧。一个房企维持运作靠什么,第一就是比较正常的销售,然后可以顺利借钱。

通过这两方面,才能保证现金流不断。

此前,借钱的路是被堵得要死不活。不仅如此,杠杆地产上文所述,动不动还面临偿债危机。那么,更加凸显销售的重要。

问题是,销售又非常不好,韭菜越来越少,观望、不炒、没钱……

我们可以看到的最新财报是2022年中报。2022上半年,中梁控股实现营收223.4亿元,同比下滑32.10%。

同期,实现毛利37.75亿元,同比下滑44.74%。

归母净利润4.38亿元,虽然下滑了68.28%——起码还有一点利润,不少房企已经是亏损。

当然,毛利率下滑得是很厉害的。2021上半年还有20.8%,如今下降到16.9%。

主要由于期内交付的物业项目的平均售价相对有关土地收购成本较低所致。

至于净利率,由2021年同期的7.84%,降至3.84%。

2022上半年,杠杆地产看到,中梁控股的融资收入(主要是银行利息收入)按年减少约59.2%,仅7930万元——几乎就是融不到啥钱了。

而融资成本按年上升约4.6%,2.17亿元。

根据最新的销售快报。

2022年10月,中梁控股合约销售(连合营企业及联营公司的合约销售)金额约55亿元,合约销售面积约51.2万平米。同期合约销售均价约10700元/平米。

2021年同期销售金额为122亿元,合约销售面积约117.5万平米。

这下滑幅度可以想见。

2022年前10月,累计合约销售(连合营企业及联营公司的合约销售)金额约576亿元,累计合约销售面积约558.4万平米。

2021年同期,累计合约销售1433亿元,累计合约销售面积约1167.9万平米。

对了,2022年前10月,合约销售均价约10300元/平米——2021年同期该数字为12300元/平米,也就是价格降低了。

到底是结构原因,还是主动降价促销?

中梁控股在公告中说,2022年前10个月,该司交付合计总建筑面积约500万平米、约5万套的物业单位。

该集团正持续采取措施加快境内销售及现金回款,提高经营效率、控制风险及节约成本。

能交付是好事,祝浙系大亨中梁控股好运,希望这个寒冬可以挺过去。

本文未标注出处的财务图表,均源自中梁控股有关公告,特此说明并致谢

版权及免责声明:本文系杠杆地产创作,未经授权,禁止转载!如需转载,请获取授权。另,授权转载时还请在文初注明出处和作者,谢谢!杠杆地产任何文章之观点,皆为学习交流探讨用,非投资建议。用户据此进行的一切投资,请自负责任。文章如有疏漏、错误欢迎批评指正。