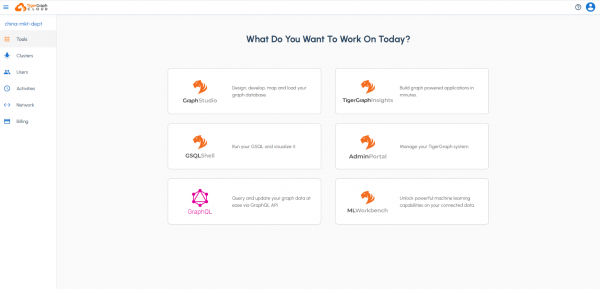

2022年“陀螺”(GYROSCOPE)评价结果出炉,长沙银行位居城商行榜单第7名。

“陀螺”评价体系是由中国银行业协会举办的银行业专业评价方式,它通过公司治理能力(G)、收益可持续性能力(Y)、风险管控能力(R)、运营管理能力(O)、服务能力(S)、竞争能力(C)、体系智能化能力(O)、员工知会能力(P)、股本补充能力(E)等九个维度全面、合理而科学地评价反映商业银行的稳健发展能力。这套评价体系受到了银保监会相关负责人的肯定,并得到了社会各界的广泛关注。

(资料图片仅供参考)

(资料图片仅供参考)

在2016年的“陀螺”评价体系城商行榜单中,长沙银行排名第29。经过六年的快速发展,长沙银行一跃获得城商行榜单第7名的好成绩。排在长沙银行前面的6家城商行,总资产均远超于长沙银行,排在长沙银行之后的成都银行在总资产方面也高于长沙银行300亿元左右。

2022年,长沙银行的各项业绩指标均表现不俗,完全配得上“陀螺”评价体系城商行榜单第7的排名。长沙银行的大幅进步有何秘诀?

零售转型,财富管理双轮驱动,助力收益落地

长沙银行收益可持续能力得分85.98分。这主要得益于长沙银行营收与净利同比2位数的增幅,远超市场预期。2022年三季报显示,长沙银行年初至三季度末的营业收入为172.93亿,较上年同期增长10.21%。归属于上市公司股东的扣除非经常性损益的净利润53.47亿,较上年同期增长13.2%。

长沙银行营收与净利的快速增长离不开零售转型和财富管理的双轮驱动。

长沙银行持续深化零售转型,坚持“零售优先”,通过金融服务与百姓生活的完美接驳,将场景化的金融服务嵌套在居民的各项生活中去。银发客群的“超能力俱乐部”,健康养生、春季品茶、医疗问诊等客群服务增加了客户的归属感。在个人存款与个人贷款方面,长沙银行成效显著。2022年半年报显示,个人贷款日均规模同比增长13.56%,个人存款余额达2,422.23亿元,较年初增加300.61亿元,增长14.17%。

在财富管理方面,长沙银行深入开展财富管理攻坚战,重点打造更加成熟、丰富的产品体系。理财、保险、基金、贵金属、信托等产品品种的完善与创立,满足财富客户多样化的资金配置需求,实现财富客户一站式理财服务。截至2022年6月末,长沙银行财富客户数达91.21万户,较年初增加12.93万户,增长16.52%。

扎根县域,加大覆盖,增强竞争能力

长沙银行竞争能力得分85.32,它考核的是城商行在本省(区)的市场占有率。长沙银行十年如一日坚持扎根县域金融,走了一条差异化竞争道路,覆盖率行业领先。截至2022年6月,长沙银行在全省县域覆盖率达到93%,农村金融服务站累计签约5902家,农金站存款达到218.1亿,较年初增加了48.99亿。

长沙银行重视县域客群的特殊需求,推动研发多款符合县域特色的新产品。针对个体客户,长沙银行基于快乐e贷-税e贷、呼啦快贷、快乐秒贷-易得贷、惠农担的通用型产品进行优化,改造出符合农户资金使用需求的金融产品。针对组织客户,长沙银行积极对接乡村行业协会、乡村振兴研究院等组织,达成战略合作意向,建设合作平台,开创新产品。

金融科技,数智转型,助推体系智能

在体系智能化维度,长沙银行获得了84.58分,它重点考核电子化渗透率和柜面替代率。长沙银行在金融科技领域动作频频,深度融合科技与业务,在发挥金融科技的乘数效应方面,成果显著。

长沙银行全力推进e钱庄和智能外呼。e钱庄功能丰富,版本多样,既能高效满足钻石客户,也能优待老年群体。智能外呼利用数字化经营提供千人千面的个性化服务,实现精准触客,解决了客户不到网点也能办理金融业务的需求。截至2022年6月末,长沙银行网络银行用户数超过922万户,助力零售客户数达到1,613.52万户,较年初增加40.69万户。

生态银行,服务实体,主抓服务提升

在服务能力维度,长沙银行获得了76.24分,它重点考核支持实体经济等方面内容。长沙银行从规模银行,转向价值银行,再到生态银行,发展战略不断演进,发展坐标不断校准。从生态银行向下挖掘,长沙银行始终围绕“客户中心、价值导向”的精神内核,积极探索如何成为一家最懂本土客户的银行。

长沙银行坚持深耕本土,湖南省内80%的上市公司均接受了长沙银行的服务。政府端、企业端、个人客户端服务力度持续增强。放心肉智能监管平台、教培资金监管综合服务平台、“校e收”教育行业收单平台、“智慧养老”缴费系统等场景平台相继落地,成为政府、企业、个人金融生活的好帮手。在服务地方政府、服务实体经济方面,长沙银行一马当先,全面开花。

结语

从城商行第29名,一跃成为城商行第7名,这背后离不开长沙银行在零售转型、县域金融方面的坚守,也离不开金融科技的不断发力,更离不开生态银行的战略校准。排名提升,既是对长沙银行发展路径的肯定,也让长沙银行“打造最懂本土产业的银行”的发展目标更加清晰可见。