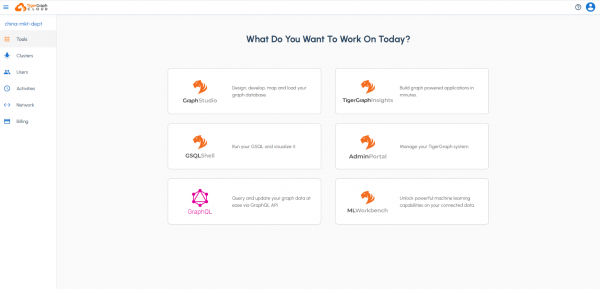

养老储蓄产品部分细节曝光:分为5年、10年、15年、20年四个期限,年龄+存款期限需大于55年,利率暂未明确公布,5年为期转存重新定价。

首批养老储蓄试点产品即将落地开卖。根据此前银保监会和人民银行发布的通知显示,今年11月20日起,由工商银行、农业银行、中国银行和建设银行在合肥、广州、成都、西安和青岛五个城市开展特定养老储蓄试点。

新京报贝壳财经记者11月18日从五个试点地区的四大国有银行处获悉,目前银行正在为养老储蓄售卖做准备。据悉,养老储蓄将分为5年、10年、15年、20年四个期限,但对购买养老储蓄的客户的年龄有要求。

【资料图】

【资料图】

多地银行工作人员均表示,养老储蓄的利率将高于当前该地区5年期存款利率。而目前各家银行暂未在官网上公布相关利率情况。

图/ic

购买者有年龄限制年龄+存款期限需大于55年

“当前养老储蓄分为5年、10年、15年、20年四个期限。”成都地区某国有银行客户经理告诉新京报贝壳财经记者,但购买银行养老储蓄的客户,需要满足一定条件。年龄+存款期限需大于55年。不同期限产品又分为零存整取、整存整取、整存零取等三种存款方式。

上述客户经理进一步解释,试点城市50岁以上居民可以购买所有期限的养老储蓄产品,45岁至49岁可购买10年、15年、20年期限产品,40岁至44岁可以购买15年及20年以上产品,而35岁至39岁则仅可购买20年期限产品。

这并不仅是成都一城试点银行的要求。合肥、广州、西安、青岛等其他试点城市的银行工作人员亦告诉记者,若想购买养老储蓄产品,均需遵守这一年龄准则。

值得注意的是,此前银保监会并未对购买者的年龄做出限制。针对此次养老储蓄各家银行均有相关规定,业内人士认为,或主要是为了引导不同群体对养老资金进行不同的配置。

“养老储蓄期限较长且保本,相对于养老理财、目标基金等风险较低,更适合风险承受能力相对较低的年长用户。”资深金融监管政策专家周毅钦表示,从上述规定来看,金融机构或希望引导年轻人将资金投向养老理财、养老目标基金等产品中,这些产品虽然风险较高但或可博得更高收益,同时资金进入资本市场,可与银行一起多层次支持实体经济发展。

利率暂未明确公布5年为期转存重新定价

针对养老储蓄究竟如何定价,目前各家银行暂未在其官网上挂出。银行工作人员亦表示,养老储蓄最终如何定价仍在等待最后通知。但银行工作人员均表示,将比当前该行5年期存款利率略高。而目前5年期存款挂牌利率仅为2.60%。

新京报贝壳财经记者了解到,目前各家银行已有内部的初步定价,利率普遍为3.5%-4%,但最终利率仍需等待最终通知。

据银行人士透露,养老储蓄四种不同期限产品的利率保持一致。这主要是由于养老储蓄的利率并非始终如一。养老储蓄产品均5年结息一次,超过5年期限的产品每5年自动转存,并将根据当时的市场利率情况而重新定价。若结息后投资者需赎回资金,则结息日至赎回日期间按照活期利率结算利息。

“这符合此前市场的预期。”周毅钦表示,5年重新定价意味着养老储蓄变成了浮动利率产品。相较于利率始终不变,5年重新定价的设计不仅更可以反映市场利率的变化,亦减轻了银行内部资金转移定价(FTP)的压力。

周毅钦预计,与普通的定期存款利率一样,养老储蓄的利率亦会将贷款市场报价利率(LPR)、国债利率等作为波动的参考指标。也就是说,首批产品发行5年之后的利率或可上浮亦可下降。而再发的养老储蓄产品利率则按照发行前的市场利率制定。

养老储蓄箭在弦上是否值得购买?

养老储蓄发行已经箭在弦上,对于有养老投资打算的居民来说,养老储蓄是否值得购买?

周毅钦认为,从目前各家银行流出的养老储蓄利率而言,确实具有吸引力。尽管相较于养老理财5%到8%的业绩比较基准而言略低,但总体风险较低且收益稳定,更适合风险承受能力较低的投资者。

“养老投资不只有养老储蓄一种,可以作为养老投资中的一部分进行配置。”周毅钦还表示,而在未来个人养老金账户的投资中,养老储蓄的范围更广泛,客户还可以投资银行其他定期存款。同时,养老理财、养老目标基金、养老保险均可配置。

富达国际北京代表处首席代表丛黎亦表示,养老储蓄具有稳定的收益和更长的产品期限,是与居民长期的养老需求和生命周期特点相符合的。然而尽管养老储蓄的波动小,但收益率也相对较低,更适合风险偏好较低的客户。从资产配置的角度来看,不如其他养老金融产品多样和灵活。

“考虑到长期性,投资者需要建立具有可持续性的养老投资观念。”丛黎表示,养老并不只阶段性的一件事,而是全生命周期的过程。就全生命周期而言,特别是年轻一代在做养老储备时,不可一味追求“低风险”和“更保险”。年轻人离退休还有很长一段时间,利率较低的低风险产品无法对抗通胀,也不会真正赢得养老长期投资带来的益处。

丛黎建议,首先要了解个人的风险偏好,处在什么年龄阶段,根据自己的情况来做选择。对于年轻一代,建议选择比如养老基金这种风险可能相较其他几类产品高一些、但收益同样也会高一些的产品;而在临近退休时,其风险偏好确实较低,可以选择养老保险或养老储蓄产品,这种方式对风险偏好较低的人群较为合适。

新京报贝壳财经记者 姜樊 王雨晨

编辑 陈莉 校对 卢茜