本报记者 张漫游 北京报道

随着人口老龄化进程的加快和居民财富的稳健增长,居民养老需求正从基础的“生存型养老”向有温度、高质量的“生活型养老”转变。

在党的二十大报告提出的“实施积极应对人口老龄化国家战略”的希冀下,近日个人养老金发展的顶层制度设计驶入快车道。

(资料图)

(资料图)

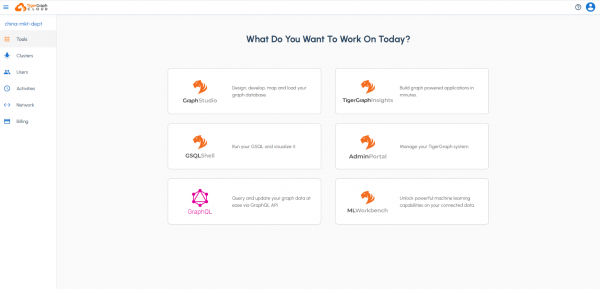

由于个人养老金账户具有唯一性,每位参加人只能在一家机构开设资金账户,用于个人养老金缴存、产品投资、支付和缴纳个人所得税,因此,个人养老金业务成为了银行的必争之地。日前,多家银行已经推出了个人养老金资金账户的预约通道,并借由抽奖、领红包等活动吸引投资人预约开户。同时,银行开始从资金账户、产品、服务、队伍等多方面备战个人养老金业务。

抢夺个人养老金“入口”

个人养老金市场空间巨大。根据中信证券明明团队测算,2035年个人养老金规模或将达到12万亿元。面对蓝海,《个人养老金实施办法》下发后,银行在个人养老金开户领域的竞争逐渐升温。

“近期,我行对个人养老金展开了宣传,部分来网点办理业务的投资者也会提出一些针对个人养老金的问题。”某股份制银行地方支行人士告诉《中国经营报》记者,投资人关注比较多的是缴纳个人养老金的条件、什么时候可以领取个人养老金以及个人养老金可以投向哪些产品。

针对投资者的疑问,银行也积极展开解答。

兴业银行于11月13日在微信公众号发布了为投资者解惑的文章,其中对什么是个人养老金、如何参与个人养老金以及能否提前支取等问题进行了解答;招商银行在其官方微信号推出个人养老金解读文章,同时文末则附有个人养老金信息登记预约链接,并推出了点击预约“有机会抽取66元现金红包”的优惠活动;11月8日,工商银行在该行发布的普及个人养老金制度的文章中,还预告了即将推出的个人养老金主题活动。

中国银行研究院研究员杜阳指出,个人养老资金账户的唯一性,对商业银行提出更高要求。“各家银行需要形成良好竞合生态,共同推进账户管理的进一步完善。要充分发挥银行业客户优势,加强交叉销售,实现银行个人客户向养老金客户的有序转化。同时,基于养老资金的特殊属性,要将提升账户安全性摆在更加重要的位置上。”

全方位布局个人养老业务

“各类金融机构中,商业银行作为可开立资金账户的唯一机构,掌握了资金入口。”光大证券研究所银行业首席分析师王一峰指出,借助多元化的综合业务布局,还可同时涉及个人养老金产品发行、销售、咨询、托管、给付等多重角色,提供“一站式”养老金融服务,个人养老金制度有望从中间业务收入贡献、存款沉淀、托管规模等多重维度利好大中型商业银行。

记者在采访中了解到,为了实现“一站式”养老金融服务,银行不仅从账户层面进行了准备,还在产品、服务、团队等多方面进行了布局。

在产品准备方面,中信银行推进养老理财、养老基金、养老保险产品线“三管齐下”,以《意见》明确的“运作安全、成熟稳定、标的规范、侧重长期保值”等要求为准绳,做好产品遴选与准备工作;兴业银行近日收到来自中国证券登记结算有限责任公司的“关于个人养老金基金行业平台验收测试结果”的通知,称该行顺利通过平台的销售环节验收测试,成为首批通过个人养老金基金行业平台测试的银行之一;农业银行目前已成功与人社部个人养老金信息管理服务平台及个人养老金基金行业平台实现系统对接,并完成与多家产品机构的联合测试。

在服务准备方面,工商银行称正在积极进行业务准备,将为客户提供包含账户开立、资金缴存、产品投资、待遇领取、税务处理、规划测算、产品评价、养老资讯等在内的“一站式”个人养老金综合服务;招商银行APP已上线了养老金融专区,可为客户提供涵盖“基本养老金(第一支柱)、企业/职业年金(第二支柱)、个人养老金(第三支柱)”的全视角养老账户展示及养老账户管理,以及养老计算器、备老账户等实用养老工具。

在队伍准备方面,中信银行通过“培训赋能+业务认证”的方式,提升中台财富顾问和支行前台销售人员在养老金融领域的专业服务能力,同时今年中信银行联合清华大学,对一线理财经理进行了“养老金融规划人才”集中培训,并通过严格的考试通关,选拔出“懂政策”“懂客户”“懂配置”的养老规划专业人才。

(编辑:朱紫云 校对:颜京宁)